▲图片来自上交所

相比于前几天申请中止IPO的依图科技来说,旷视科技上市受理被通过,或将有极大机会抢占“AI第一股”称号。

旷视科技本次拟公开发行不超过2.53亿份CDR,拟募集资金60亿元。

什么是CDR?它和普通上市有什么区别?(可点击文章了解更多:AI第一股来了?旷视科技拟以CDR方式上市 )

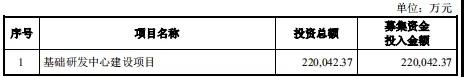

对此次IPO募集资金的用途,旷视科技表示,将围绕现有主营业务展开,投向五大项目,用以进一步增强公司的核心竞争力和持续盈利能力。

60亿元将包括:22亿元用于基础研发中心建设、11.22亿元用于AI视觉物联网解决方案及产品开发与升级、5.8亿元用于智能机器人研发与升级建设、8.56亿元用于传感器研究与设计、12.6亿元用于补充流动资金。

▲图片来自2020年旷视科技招股书(申报稿)

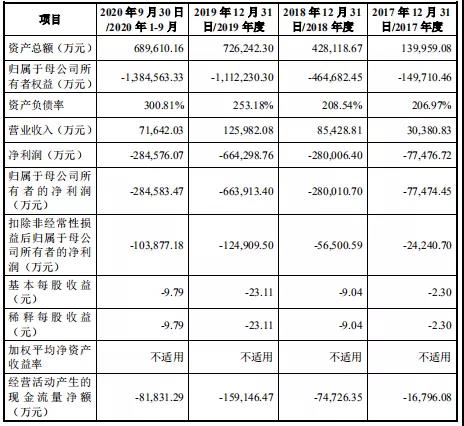

从2019年下半年开始,旷视科技就未曾公开公司的业绩,直到这次申请公开发行CDR,才透露近两年的业绩。

从营收来看,旷视科技是处于持续亏损的状态,累计未弥补亏损达142.5亿元。

旷视科技在招股书中解释称,这是由于优先股公允价值变动、研发投入及业务拓展投入增加等因素影响,公司尚未实现盈利。

据最新的这份招股书显示,在报告期内,公司营收规模逐年增长,2017年至2020年前三季度营收累计超过30亿元,涨幅超过300%。

▲图片来自2020年旷视科技招股书(申报稿)

2020年的招股书显示,旷视科技2017、2018、2019年营收分别为3.04亿元、8.54亿元、12.60亿元,年均复合增长率达104%。

2020年前三季度,营收为7.16亿元,低于2019年同期,对此,旷视科技解释称:由于新冠疫情导致部分客户复工率较低、订单数目波动、运输能力受限、现金流收紧,对其履约造成了不利影响。

01 亏损面增大,面临多个风险

虽然在报告期内,营业收入呈现逐年增长,但旷视科技与“龙兄弟”商汤、依图、云从和其它AI独角兽一样,仍未实现盈利。

从公布的招股书数据来看,旷视科技在接下来还将面对多个棘手的难题:

1 研发投入巨大

2017-2019年及2020年前三季度,旷视科技累计未弥补亏损为142.5亿元。

2017年、2018年、2019年以及2020年前三季度,旷视科技净亏损分别为7.75亿元、28.00亿元、66.43亿元及28.46亿元,四年合计净亏损131亿元。

据最新的招股书显示,扣除优先股公允价值变动造成的非经常性损益之后,旷视科技累计扣非归母净亏损为30.95亿元。

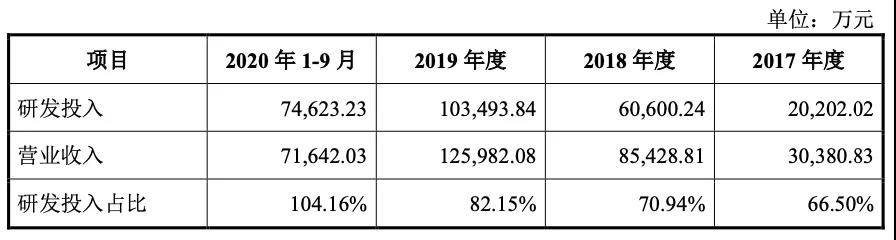

亏损面持续扩大,但从研发投入的数据来看,旷视科技在研发费用的投入逐年递增,三年投入增长已超4倍,在2020年,似乎是全副身家投入到研发中了。

招股书显示,2017年、2018年、2019年,旷视科技的研发投入分别为2.02亿元、6.06亿元、10.35亿元,占营业收入的比例分别为66.50%、70.94%及82.15%。

值得一提的是,2020年前三季度,公司研发投入已超7亿元,研发投入占比提升至104%。可以说是将公司大量资源用于AI核心能力:系统层、算法层、操作系统及 AI 重新定义硬件的研究创新。

▲图片来自2020年旷视科技招股书(申报稿)

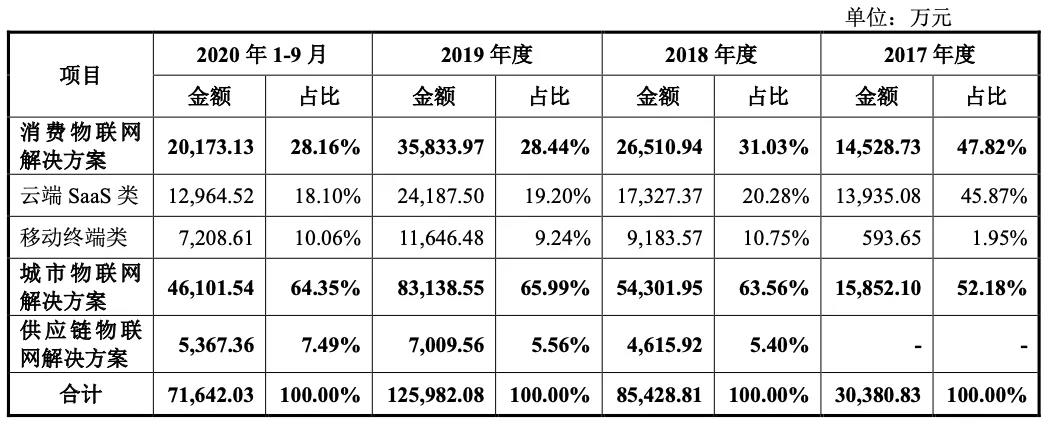

在报告期内,旷视科技聚焦于消费物联网、城市物联网、供应链物联网三大核心场景,提供的综合解决方案已广泛应用于互联网、金融、政府、交通、地产、物流等领域客户,助力行业的智能化升级。

主营业务收入按产品分类如下:

▲图片来自2020年旷视科技招股书(申报稿)

旷视科技在招股书中透露,旷视在消费物联网、城市物联网、供应链物联网领域的研发、产品市场拓展等方面仍保持较大投入规模,公司未来一定期间可能无法盈利,累计未弥补亏损将持续存在,无法进行利润分配。

即使随着公司三大物联网解决方案业务的逐渐规模化,未来能够盈利,亦可能无法保持持续盈利。预计本次公开发行存托凭证并上市后,公司短期内也无法进行现金分红,可能对投资者的投资收益造成一定程度不利影响。

2 毛利率波动较大

在报告期内,旷视科技的主营业务毛利率分别为50.96%、62.23%、42.55%及44.24%, 毛利率波动较大。

旷视科技表示,公司是一家聚焦物联网场景的人工智能企业,属于战略新兴行业,公司亦不断在推动人工智能的商业化落地,在快速成长过程中,公司的产品结构、具体项目情况、外购材料和服务成本占比变化、市场竞争等因素对毛利率的变化均将产生影响。

若未来影响公司毛利率的因素出现较大不利变化,公司的毛利率可能存在大幅波动的风险。

3 应收账款持续增长

2017年末、2018年末、2019年末和2020 年9月末,公司的应收账款账面价值分别为1.42亿元、5.96亿元、8.31亿元及7.65亿元,应收账款持续增长。

2017年末、2018年末及2019年末,其应收账款占当年营收的比例分别为50.3%、74.7%、78.2%,占比逐渐增高。2020年9月末,应收账款账面价值占流动资产的比重达到15.53%。

旷视科技称,这一方面是由于城市物联网板块收入快速增长,该类业务回款周期较长。

另一方面,受项目进度和客户项目资金管理的影响,产品交付后,客户实际支付货款存在一定的时间间隔,由于公司主营业务的不断增长使得公司在期末形成了金额较高的应收账款。

4 存货价值高企

旷视科技在报告期内的原材料及在产品、库存商品和发出商品构成等存货价值,在报告期内呈现逐年增长趋势。

2017年末、2018年末、2019年末和2020年9月末,公司存货账面价值分别为3068万元、2.08亿元、5.60亿元和7.94亿元,占总资产的比例分别为2.2%、4.9%、7.7%及11.5%,占比快速升高。

旷视科技称,这主要是因为其为应对国际贸易环境变化,进行战略性采购,使得2019年末及之后的存货大增。

截至2020年9月末,旷视科技共计提应收账款坏账准备2.07亿元、存货跌价准备4992.37万元,占全部应收账款余额、全部存货余额的比例分别为21.3%、5.9%。

5 现金流净额持续负值

2017年、2018年、2019年和2020年1-9月,公司经营活动产生的现金流量净额分别为-1.68亿元、-7.47亿元、-15.91亿元和-8.18亿元。报告期内的现金流量净额均为负值,且规模逐步扩大。

旷视科技解释,主要原因系:

01 公司持续投入研发创新及市场开拓,有关开支维持在较高水平;

02 随着公司经营规模的扩大,公司员工数量增加较快,人力成本增加。

未来随着公司业务规模的不断扩大,为巩固公司市场领先地位,公司仍将持续投入研发创新及市场开拓,并在市场上招聘优秀人才充实公司团队,可能导致公司经营活动产生的现金流量净额持续为负值,并对公司未来的盈利质量产生一定的不利影响。

02 “AI第一股”称号谁能抢占?

国海证券研究指出,预计2021年将是人工智能企业IPO大年,产业成熟度不断提升,资本市场对人工智能行业关注度有望提升。

“十四五”提出将人工智能放在前沿领域的首要位置,地位更加凸显,在政策和资本的推动下,作为新基建的重要方向之一,预计人工智能行业将会快速发展。

中金公司研报表示,计算机视觉(CV)是AI技术中落地最快、最深、最广泛的应用领域。智慧城市软硬件一体化解决方案是过去几年中国计算机视觉行业最主要的商业模式。

这个市场的优点是体量大、技术要求高、客户自研能力较差,是安防及计算机视觉初创公司的必争之地。

此外,从科技抗击疫情的表现来看,CV公司推出的视频物联产品在助力城市现代化管理方面应用前景广阔,例如热成像体温初筛、社区网格化管理等。2021年将是这批计算机视觉公司的上市元年。

从2020年第四季度开始,AI独角兽企业冲击IPO成为一股势不可挡的潮流。

“AI”四小龙,除了商汤科技以外,旷视科技、依图科技、云从科技均欲冲击IPO。(点击文章了解更多:上市“三缺一”,AI四小龙,谁更有巨头相? )

但前几日,依图科技主动要求中止公司的发行上市审核。

依图科技解释称,此次中止主要因为发行人和保荐机构需要较长时间落实规则和监管的核查等要求,主动向上交所提出了中止申请。

2020年12月3日,云从科技在上交所披露招股书,冲刺科创板上市,目前处于问询状态。

商汤科技是否也会在2021年上市,业界传闻不断,版本诸多,目前尚不知确切消息。

而同类型的AI独角兽云天励飞,目前也是处于问询状态,还没有进一步的消息。

据艾瑞咨询的报告显示,预计2022年国内人工智能赋能实体经济的市场规模将达到1573亿。

根据《中国人工智能计算力发展评估报告》的预测,2020年国内AI市场规模将达到62.7亿美金,2019-2024年人工智能市场复合增速将保持在30%以上,2024年会达到172.2亿美金。

同时,中国在全球AI市场的占比将从2020年的12.5%上升到2024年的15.6%。

国内目前融资占比前三的领域为计算机视觉与图像、自然语音处理、自动驾驶。

诸多研究机构指出,2021年将是人工智能公司IPO大年,计算机视觉是重要的细分应用,但目前未有一家AI企业探索出可期待的商业盈利模式,或许经过资本市场的检验,能加速AI技术的落地应用和缩短技术回报周期。

金华光年人生网络科技有限公司 业务范围:金华高清网络监控系统、金华防盗报警系统、金华楼宇对讲系统、金华门禁考勤系统、金华出入口控制系统、...